2023年精算师职业资格考试大纲

⭐考试要求:

考生应掌握基本的概率统计知识,了解基本概率分布、

统计量的性质,具备一定的求解概率和解决估计、检验等统

计问题的能力。

⭐考试内容:

一、概率论部分(分数比例约为 50%)

(一)概率基本性质

1.条件概率、乘法公式、独立性

2.全概率公式、贝叶斯公式

(二)随机变量与概率分布

1.一维随机变量定义

2.离散型随机变量及其概率分布列

3.连续型随机变量及其概率分布函数

4.随机变量函数的分布

(三)随机向量及其分布

1.离散型随机向量及其分布、连续型随机向量及其联合密度

2.随机向量函数的分布

3.随机变量独立性定义、条件分布和条件密度

(四)数学期望与方差

1.数学期望、方差、协方差与相关系数

2.条件数学期望与最佳预测

(五)概率极限理论

1.概率母函数、特征函数

2.大数定律、中心极限定理

二、数理统计部分(分数比例约为 50%)

(一)估计理论

1.参数估计的方法:最大似然估计、矩估计及估计的相

合性

2.估计的优良性标准:一致最小方差无偏估计、充分统

计量

3.置信区间:正态分布下的几个典型问题、 T 分布、卡

方分布

4.分布函数与密度函数的估计:经验分布函数、直方图

及核密度估计

(二)假设检验

1.基本概念:功效函数、两类错误、无偏检验、一致最

大功效检验及一致最大功效无偏检验

2.奈曼-皮尔逊( N-P)引理及似然比检验法

3.单参数情形(指数族)的几个典型假设检验问题

4.广义似然比检验法

5.拟合优度检验

(三)线性模型与回归分析

1.最小二乘法、一元线性回归

2.线性模型的参数估计

3.线性模型的假设检验

4.多元回归分析、自变量的选择

⭐考试要求:考生应掌握现代微观经济学、宏观经济学、金融学、保险学、会计与财务的基本概念、基本方法和原理,掌握和运用经济金融学中的主要定性分析和定量分析方法,具备较宽的专业知识面和较强的分析问题、解决问题的能力。

⭐考试内容:

一、微观经济学(分数比例约为 20%)

(一)供给和需求理论,市场均衡价格理论

(二)消费者行为理论

(三)生产者(厂商)行为理论

(四)市场结构理论:完全竞争、完全垄断、垄断竞争、

寡头垄断、博弈论

(五)要素市场和收入分配理论

(六)一般均衡理论与福利经济学

(七)市场失灵和微观经济政策

二、 宏观经济学(分数比例约为 20%)

(一)国民收入的核算原理和结构

(二) IS-LM 模型与 AS-AD 模型

(三)宏观经济学的微观基础

(四)财政政策与货币政策

(五)汇率与宏观经济政策

(六)经济增长和经济周期理论

(七)失业和通货膨胀

三、 金融学(分数比例约为 20%)

(一)金融市场的主要内容

(二)商业银行与其他金融机构

(三)中央银行与金融监管

(四)国际收支、外汇与汇率

(五)国际资本流动

(六)开放经济下的宏观经济模型和宏观经济政策

(七)金融衍生工具:远期、期货、期权

四、保险学(分数比例约为 20%)

(一)风险的分类

(二)风险与保险

(三)保险的性质和功能

(四)保险合同

(五)保险的基本原则

(六)保险经营

五、会计与财务(分数比例约为 20%)

(一)会计基本理论

(二)资产负债表、利润表和现金流量表的基本原理与

披露要求

(三)保险会计的特点和内容

(四) 财务分析和报表解读

⭐考试要求:考生应掌握复利数学、寿险精算、非寿险精算的基本概念、理论和方法,理解精算学中的基本原理和概念,具有熟练的精算计算能力。

⭐考试内容:

一、复利数学(分数比例约为 20%)

(一)利率的基本概念

(二)年金

(三)收益率

(四)债务偿还

二、寿险精算(分数比例约为 40%)

(一)生命表

(二)寿险的精算现值

(三)生命年金的精算现值

(四)均衡净保费

(五)责任准备金

(六)毛保费与修正准备金

(七)多元生命函数

(八)多元风险模型

三、非寿险精算(分数比例约为 40%)

(一) 非寿险精算中的统计方法

(二) 非寿险费率厘定

(三) 非寿险费率校正

(四) 非寿险准备金评估

(五)再保险精算

⭐考试要求:考生应掌握精算模型的基本理论和方法, 能够对保险经营中的损失风险和经营风险进行定量分析;掌握生存模型理论、生命表基础知识及生存函数的估计,了解生命表编制原理;掌握随机模拟、回归分析、时间序列的基础原理、 方法和应用;了解机器学习的基本原理,具备对数据进行分析的能力

⭐考试内容:

一、风险理论(分数比例约为 30%)

(一)随机过程

(二)理赔额和理赔次数

(三)个体/聚合风险模型

(四)破产模型

二、生存分析(分数比例约为 15%)

(一) 生存模型理论

(二)生存分析

三、随机模拟(分数比例约为 10%)

(一)随机数

(二)模拟样本的容量

(三) Bootstrap 模拟

(四) MCMC 模拟

四、回归分析(分数比例约为 15%)

(一)线性回归

(二)广义线性模型

(三)惩罚线性回归模型

五、时间序列基础(分数比例约为 10%)

(一)时间序列和平稳时间序列

(二)滑动平均自回归模型

(三)多维时间序列的概念及协整性

六、机器学习(分数比例约为 20%)

(一)机器学习方法分类

(二)模型的评估和选择

(三)决策树

(四)聚类分析

(五)数据降维

⭐考试要求:考生应掌握风险管理的基本概念、框架和流程,能够对业务和环境中的风险进行正确地识别和分类;能够利用金融、统计、精算技术对不同风险进行建模、度量、评估,对风险之间的相关性、风险聚合等进行量化分析;能够利用恰当的风险管理工具和技术进行有效的风险管理;理解经济资本、偿付能力的概念,掌握运用经济资本进行风险管理的原理和方法,熟悉我国偿付能力监管体系。

⭐考试内容:

一、风险管理基本知识(分数比例约为 15%)

(一) 风险、风险偏好、风险容忍度及企业风险管理

(二) 风险管理的要素、目的及意义

(三) 金融环境及利益相关者

(四) 企业风险管理的框架及流程

(五) 精算控制系统的框架及流程

二、风险的分类与识别(分数比例约为 10%)

(一) 系统性风险与非系统性风险

(二)可资本化风险与难以资本化风险

(三)保险风险、市场风险、信用风险、操作风险、战略风险、声誉风险、流动性风险等

(四)新兴市场风险

( 五) 逆向选择与道德风险

( 六) 模型风险与参数风险

(七)风险敞口

三、风险的建模(分数比例约为 15%)

(一)风险的相关性

(二)保险风险、市场风险、信用风险基本模型

(三)风险聚合的方法、优势与不足

(四)风险模型的应用

四、风险的度量与评估(分数比例约为 20%)

(一)常用风险度量的定义、性质及优缺点

(二)风险度量在风险评估中的应用

(三)情景分析与压力测试

(四)难以资本化风险的评估

五、风险管理工具与技术(分数比例约为 20%)

(一)风险缓释的方式及成本收益分析

(二) 再保险的形式及特点

(三) 投资组合、利率风险管理的基本工具与技术

(四)信用风险评级

六、资本管理(分数比例约为 20%)

(一) 经济资本的概念及决定因素、资本分配、资本绩

效评估

(二) 中国偿付能力监管体系

(三)国际主要的偿付能力监管体系

⭐考试要求:本科目是正精算师级别寿险专业类别的考试科目之一。考生应熟悉我国寿险市场环境和各类寿险与年金产品的特点;了解营销和产品开发管理实务;掌握寿险产品定价的基本原理,能够熟练应用常见的定价模型,合理地建立经验假设并进行分析;掌握产品的盈利分析和利润度量方法;了解新产品开发的风险及相应的管理方法;掌握产品开发相关的监管规定。

⭐考试内容:

一、产品与市场分析(分数比例约为 20%)

(一)寿险和年金产品的种类与设计类型

(二)不同产品的内在风险及定价考虑因素

(三)我国和国际主要保险市场的环境

(四)影响寿险产品开发和保险公司经营管理的宏观、微观因素

二、寿险产品开发和管理实务(分数比例约为 15%)

(一)产品从初期调研到后期上市管理各阶段的主要工作和常用方法

(二)产品信息披露的监管规定与精算实务

三、产品营销(分数比例约为 10%)

(一)保险营销的特点、原理、策略和管理

(二)寿险产品的主要销售渠道及优缺点

(三)不同销售渠道的成本和费用结构分析

四、寿险产品的精算定价(分数比例约为 25%)

(一)产品定价的流程和基本原理

(二)寿险产品的定价方法、定价模型和相关计算

(三)寿险产品定价的考虑因素

(四)各种定价假设的风险及其对产品定价的影响,定

价假设建立,通过经验分析调整和验证定价假设的合理性

(五)定价模型有效性的监控、管理与定价模型在实务

中的应用

五、利润度量与分析(分数比例约为 15%)

(一)寿险公司价值衡量及新业务价值

(二)常用利润指标的定义、影响因素和计算方法

(三)新产品利润来源的分析和量化

六、风险管理(分数比例约为 5%)

(一)产品开发与新产品风险的识别和分析

(二)产品开发风险管理措施和管理工具

七、有关产品实务的法律法规(分数比例约为 10%)

我国对寿险产品条款、费率、销售和开发流程管理的相关精算规定

⭐考试要求:本科目是正精算师级别寿险专业类别的考试科目之一。考生应掌握实务中寿险准备金评估的分类和基本原理;掌握责任准备金、 偿付能力监管规则下相关精算评估和企业会计准则下相关精算评估的原理、方法、假设及应用;掌握经验分析、分红险利源分析、红利分配及万能险结算的原理和方法;熟悉寿险精算评估方面的监管规定、会计准则和相关法律法规。

⭐考试内容:

一、 寿险精算评估的基本概念和原理(分数比例约为5%)

(一)寿险精算评估的基本原理和具体方法

(二)寿险精算评估不同维度下的分类依据与分类结果

(三)各类寿险精算评估的特点

二、 责任准备金评估(分数比例约为20%)

(一)各类寿险产品责任准备金评估的具体监管要求

(二)普通型、分红型、万能型、投资连结保险和变额

年金等险种类别责任准备金评估方法和假设

(三)责任准备金覆盖率的计算及其应用

(四)寿险再保险合同责任准备金相关评估方法与假设

三、偿付能力监管下的精算评估(分数比例约为30%)

(一)中国保险公司偿付能力监管体系及监管指标

(二)偿付能力监管规则下的寿险合同负债评估、保单未来盈余评估、最低资本相关精算评估

(三)偿付能力监管规则下的压力测试和资本规划

(四)偿付能力监管规则下的寿险再保险合同精算评估

四、企业会计准则下的相关精算评估(分数比例约为30%)

(一)《保险合同相关会计处理规定》( 2009年)的基

本内容及相关精算评估,主要包括:精算评估基本原则和要求、重大保险风险测试、各类保险合同的评估要求

(二)《企业会计准则第25号——保险合同》( 2020年)基本内容及相关精算评估,主要包括:保险合同的分组和确认、保险合同的初始计量和后续计量、具有直接参与分红特征的保险合同组计量的特殊规定、分出的再保险合同组的初始计量及后续计量以及新旧准则的衔接规定等

五、寿险精算评估报告与分析(分数比例约为15%)

( 一)寿险精算评估监管体系及精算报告编制要求

(二)经验分析的原理和方法

(三)分红险利源分析的原理和方法

(四)红利分配及万能险结算的原理和方法

⭐考试要求:本科目是正精算师级别非寿险专业类别的考试科目之一。考生应掌握各种非寿险定价模型的原理、方法和应用;熟悉各种定价方法的适用范围及其在应用中需注意的问题;可以根据非寿险损失数据的特点选择合适的定价模型,并对模型的输出结果做出合理解释;能够应用适当的方法对常见的非寿险产品进行成本分析并厘定其费率。

⭐考试内容:

一、非寿险定价基础(分数比例约为 20%)

(一)非寿险定价的基本原则及主要步骤

(二)非寿险损失数据的汇总和整理,包括风险单位数数据、赔款数据和保费数据的汇总和整理

(三)非寿险损失数据的特点

(四)非寿险损失数据整理的主要方法

二、分类风险的定价(分数比例约为 30%)

(一)风险分类以及分类费率的基本概念

(二)迭代法的基本原理和基本应用

(三)边际总和法在分类费率厘定中的应用

(四)广义线性模型的基本假设、模型结构及主要性质

(五) 广义线性模型的选择

( 六)广义线性模型结果的解释、应用和评价

三、个体风险的定价(分数比例约为 20%)

(一)经验费率、表定费率和综合费率的应用

(二)奖惩系统的特点和应用

(三)追溯费率的概念、原理和应用

(四)分类费率和经验费率的关系

(五)个体风险定价方法的基本原理及其特点

(六)合适定价方法的选择

(七)定价结果的解释

四、特定保单条款的定价(分数比例约为 10%)

(一)免赔额、赔偿限额、共同保险和索赔发生制保单

的概念和定价方法

(二)超额赔款比率、赔款消减比率、增限因子和有限期望赔款的概念和计算方法

(三)索赔发生制保单与事故发生制保单的区别

(四)索赔发生制保单的定价过程和影响因素

五、附加保费(分数比例约为 10%)

(一)附加保费的各种计算方法以及相关方法的假设条件、优缺点

(二)附加保费计算方法的选择

(三)保费原理及其在风险附加计算中的应用

六、巨灾风险和再保险的定价(分数比例约为 10%)

(一)巨灾风险定价的基本概念

(二)比例再保险、险位超赔再保险、事故超赔再保险

和巨灾超赔再保险的定价方法

⭐考试要求:本科目是正精算师级别非寿险专业类别的考试科目之一。考生应掌握监管要求的各种精算评估方法的基本原理和相关应用;掌握相关监管规定、掌握精算评估对公司经营管理的影响。

⭐考试内容:

一、非寿险精算评估原理和方法(分数比例约为 40%)

(一)未到期责任准备金基本概念

(二)未到期责任准备金评估方法

(三)保费充足性测试的计算方法和主要过程

(四)未决赔款准备金基本概念

(五)未决赔款准备金评估方法

(六)准备金评估中风险边际和折现的基本原理和确定方法

二、非寿险精算评估实务(分数比例约为 60%)

(一)评估过程中识别数据问题的方法

(二)准备金模型相关调整和假设校验的方法

(三)未到期责任准备金和未决赔款准备金回溯分析的方法和监管要求

(四) 偿付能力计量中保险风险最低资本的定义和测算方法

(五) 未到期责任准备金和未决赔款准备金计量的会计

处理规定和要求

(六) 准备金评估报告及精算意见、准备金内控、工作

底稿管理的监管要求

(七) 准备金评估对业务品质管理、财务报表、信息披

露等公司经营管理的影响

⭐考试要求:本科目是正精算师级别资产管理专业类别的考试科目之一。考生应掌握中国资本市场与保险投资相关的法律法规及有关规定;了解国际国内金融市场及相关投资工具的基本情况;掌握现代投资学的理论;掌握权益定价、债券定价以及衍生品定价的理论与模型,并能够进行计算;掌握资产组合管理理论,并能够结合保险公司的负债特征进行相应的资产组合管理;理解宏观经济及相关政策对资产组合的影响,并能够在综合分析的基础上,做出相应的资产负债管理及资产配置策略。

⭐考试内容:

一、法律法规(分数比例约为 5%)

保险资金运用相关法律法规及规范性文件,包括金融管理部门发布的部门规章及规范性文件等

二、金融市场及相关投资工具(分数比例约为 15%)

(一)中国金融市场和国际金融市场的概况及特点

(二)国内外主流的投资工具以及金融衍生品

(三)不同类别资产及其风险收益特征,包括但不限于:

货币市场工具、固定收益产品、股票及股票型基金等权益类产品、未上市股权及不动产等另类投资、金融衍生品(远期、期货、互换、期权)及结构化产品

三、投资学理论(分数比例约为 15%)

(一)投资学的基础理论

(二)最优资产组合以及资本资产定价模型

(三)单(多)因素模型

(四)套利定价方法

(五)市场有效性理论及其对资产组合管理的意义

四、资产定价理论(分数比例约为 25%)

(一)固定收益资产的定价理论、模型及计算

(二)权益资产的定价理论、 模型及计算

(三)金融衍生品(权益及利率衍生品)的定价理论、模型及计算

五、资产组合管理(分数比例约为 30%)

(一)资产组合管理理论基础

(二)资产配置的一般理论、方法与模型

(三)固定收益组合构建策略与管理以及案例分析

(四)权益组合构建策略与管理以及案例分析

(五)投资组合业绩评价

六、保险公司投资管理实务(分数比例约为 10%)

(一)宏观经济对保险公司资产配置策略的影响

(二)在监管框架下,结合保险公司负债特征及公司风险偏好,对投资资产的定性或定量分析

(三)不同经济与资本市场环境下保险公司的资产负债管理策略及战术资产配置策略

2023年精算师考试参考教材及资料

一、概率论与数理统计

1.《数学》肖宇谷主编、 李勇权主审, 中国财政经济出版社, 2010 版, 第 1-8 章

2.《数理统计学讲义》陈家鼎等著,高等教育出版社,2015 年第 3 版,第 2-4 章

二、经济金融综合

1.《经济学基础》刘澜飚主编、魏华林主审,中国财政经济出版社, 2010 版,第 1-16 章

2.《保险公司会计》侯旭华著,复旦大学出版社, 2019年第 6 版,第 1 章、第 4-6 章、第 13 章

3.《会计与财务》李晓梅主编、江先学主审,中国财政经济出版社, 2010 版,第 1-7 章、 第 10 章

4.《保险学》魏华林、林宝清著,高等教育出版社, 2017年第 4 版,第 1-4 章、第 10 章

三、精算数学

1.《金融数学》徐景峰主编、杨静平主审,中国财政经济出版社, 2010 版,第 1-4 章

2.《寿险精算》张连增主编、李晓林主审,中国财政经济出版社, 2010 版,第 1-8 章

3.《非寿险精算》韩天雄主编、刘乐平主审,中国财政经济出版社, 2010 版, 第 2-6 章

四、精算模型与数据分析

1.《精算模型》(第 4 版)肖争艳编著,中国人民大学出版社, 2023 版,第 2-5 章

2.《风险模型》 孟生旺编著,中国人民大学出版社,2022 版,第 2 章 2.1-2.5 节、第 3-4 章

3.《风险模型:基于 R 的保险损失预测》孟生旺著,清华大学出版社, 2017 版,第 6 章

4.《精算模型》肖争艳主编、孙佳美主审,中国财政经济出版社, 2010 版,第 7 章、第 13 章

5.《机器学习》周志华著,清华大学出版社, 2016 版,第 1-2 章、第 4 章 4.1-4.3 节、第 8-9 章、第 10 章 10.1-10.3 节、第 13 章 13.1 节、第 16 章 16.1 节

五、精算风险管理

1.《精算管理》中国精算师协会组编,中国财政经济出版社, 2010 版,第 2-5 章、第 9 章

2.《风险管理与金融机构》王勇、董方鹏、张翔译,机械工业出版社, 2021 版,第 3 章、 第 8-16 章、 第 19-29 章

3.《固定收益证券》潘席龙等译,机械工业出版社, 2019版,第 2-6 章

4.保险公司偿付能力管理规定(银保监会令 2021 年第 1号)

5.中国银保监会关于印发保险公司偿付能力监管规则

(Ⅱ)的通知(银保监发〔 2021〕 51 号)附件第 1 号、第2 号

六、寿险产品开发与管理

七、寿险精算评估实务

八、非寿险定价

九、非寿险精算评估

十、投资学

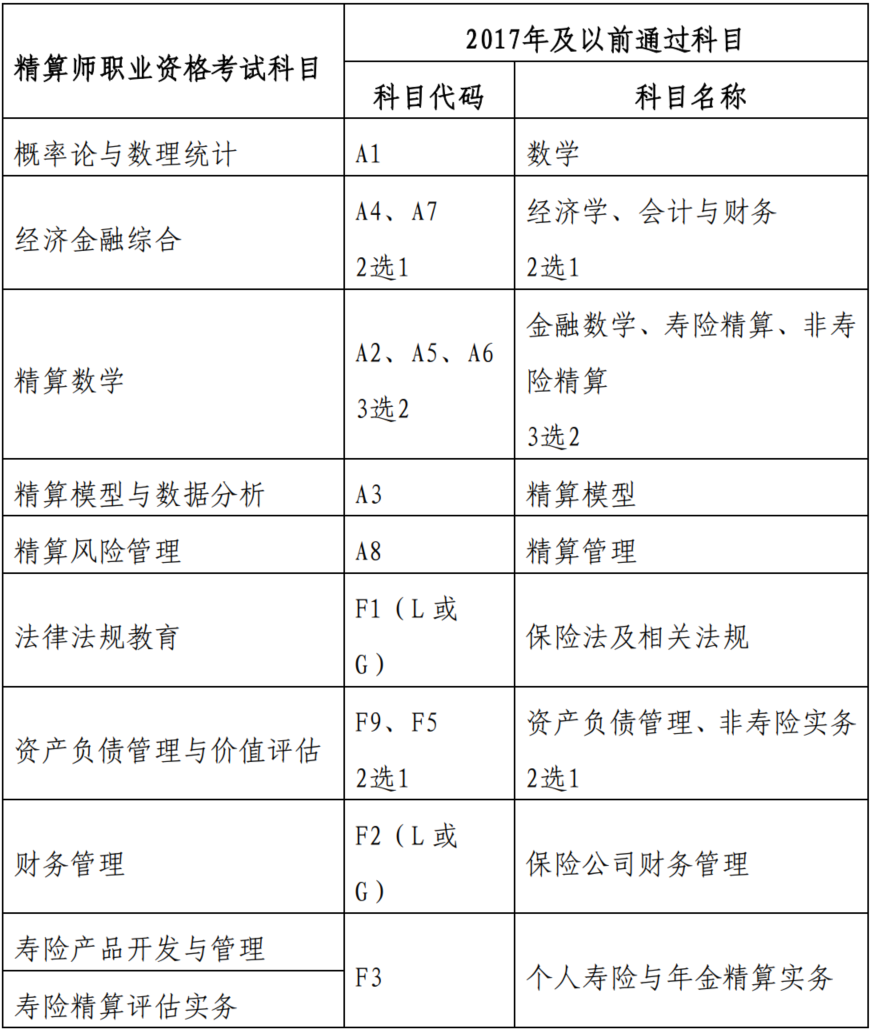

精算师新旧体系转换规则

注:以上内容来源中国精算师协会官网,精算学习交流圈整理发布。

♀️如果你对CAA中国精算师、SOA北美精算师、CAS产险精算师的报考条件、改革政策、备考规划、往年真题,考试时间、费用及地点,教材与题库、网课学习、备考答疑、各国精算师证书豁免、VEE认证等还有疑问,可以添加小编微信或滑至文底阅读原文,获取一对一解答~

更多精彩,戳下方图片

点这里,获取精算师考试专业解答